ボトムアップでマーケットは捉えられない

波動分析はタイムフレームが小さくなるほど信頼度が低下する傾向がある。

細部、たとえば1分足の分析の積み重ねから巨大なパターンを導き出せるというボトムアップ思想は、エリオット波動がマーケットの摂理をすべて解き明かしているという一種の万能感の表れだが、私には到底現実的に思えない。

マーケットは参加者の行為(売買)によって成り立っており、そこには彼らの思惑や予想、学習、そして恐怖や熱狂といった感情までもが投影されている。

総体としてはそうなのだが、人間の行動であるから時にはノイズやエラーも混入するし(たとえば発注ミスもそうだ)、どのマーケットも程度の差はあれ人というものに由来する不安定さを内包している。

参加者の少ない、あるいは偏ったマーケットではエリオット波動が機能しないのはよく知られているが、取引量の多いマーケットだからといって不安定要素自体から解放されているわけではない。

株価指数や通貨のような巨大市場は、単純に個々の不安定要素を圧倒するだけのマスがあるから短時間のうちにそれらが平滑化されている、と考えるほうが現実的だろうと思う。

万一不安定要素によって何か突出した価格、つまり平滑化が困難な価格が形成されるとすれば、マーケットはより時間をかけてそれを消化し、中長期にわたって全体を合理的な軌道、合理的なパターンに変更していくものと考えられる。

これは不安定要素ばかりでなく、マーケット環境の変化や進化自体によっても起こり得ることだ。

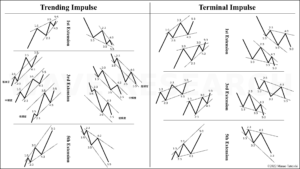

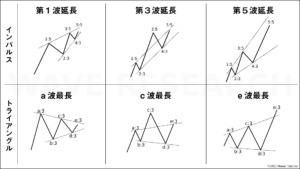

テクノロジーと密接に結びついた現代のマーケットに、ラルフ・ネルソン・エリオットの時代(1930~1940年代)には確認されなかった新しいパターンが出現することには何の驚きもない。

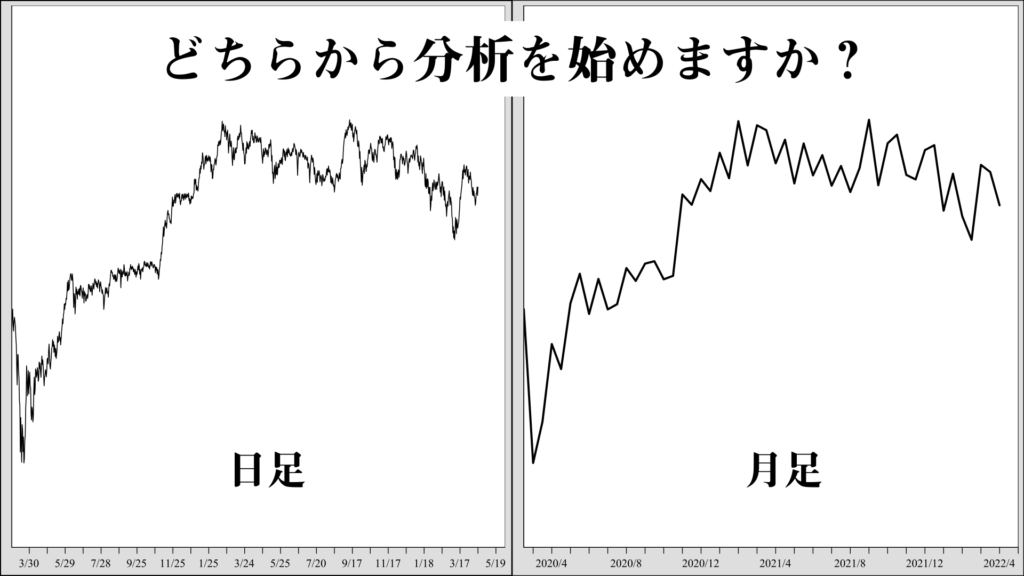

月足分析がスタート地点

マーケットは多数の参加者の心理、およびそれに基づく行為の集合体として成立しているが、それらを細かく観察すればするほど、人というものに由来するさまざまな不安定要素に出会うことになるだろう。

これは言い換えれば、さまざまな非合理的な価格変動を目撃するということだ。

こうした不安定な動き、非合理的な動きは、市場の規模が大きければ時間の経過とともに平滑化され、認識可能な「波」へと単純化される。

よって分足よりも日足、日足よりも週足あるいは月足と、タイムフレームを引き上げるほど波の単純化は進んでノイズを減らすことができる。

エリオット波動分析は長期足から、最低でも月足から始めるべきというのが大前提であって、初学者であればなおさらのことだ。

月足の分析が済めば、今度はそれが週足の分析のガイド役を務めてくれる。

そして週足分析は日足分析をガイドしてくれることになる。

これを逆にすると、しかも分足レベルから始めたとしたら、そもそも大量のデータを制御しつつロジカルなカウントを実行できるのだろうか。

少なくとも私にはそうした処理能力はないとしか言えない。

日足・週足レベルにおいてすら、しばしばエリオットパターンは高度に複雑化して明確な解釈が容易でないことも多い。

そうした問題に対しては、タイムフレームを引き上げるのが最も現実的で唯一の対応方法なのだ。